2月15日,2022年资管行业迎来资管新规元年,银行理财开始步入全面净值化时代。

根据普益标准统计数据显示,截至2021年末,银行理财市场存续的产品规模已超28万亿元,其中产品类型仍以固定收益类为主流,占比超90%,而混合类产品占总发行产品规模的7.66%,权益类产品及商品、金融衍生品产品占比较小,两者之和仅占1.2%。

尽管银行理财仍以固收类为主,但是权益类产品由于有更高的业绩预期,而备受市场期待。

据中国理财网数据显示,截至今年2月15日,目前市场上在售的和存续的理财产品中,共有210款权益类产品。其中由银行理财子公司发行管理的权益类理财产品共有20只。

整体来看,银行理财子的权益类理财产品业绩表现不一,自成立以来有10只产品跌破1元起始净值。不过也有9只产品录得正收益,其中工银理财·工银财富系列工银量化理财-恒盛配置理财产品的净值最高,为2.0217元。另外,华夏理财龙盈权益类G款1号三个月定开FOF型理财产品(1.427元)、招银理财招卓沪港深精选周开一号权益类理财计划(1.1195元)等产品表现也可圈可点。

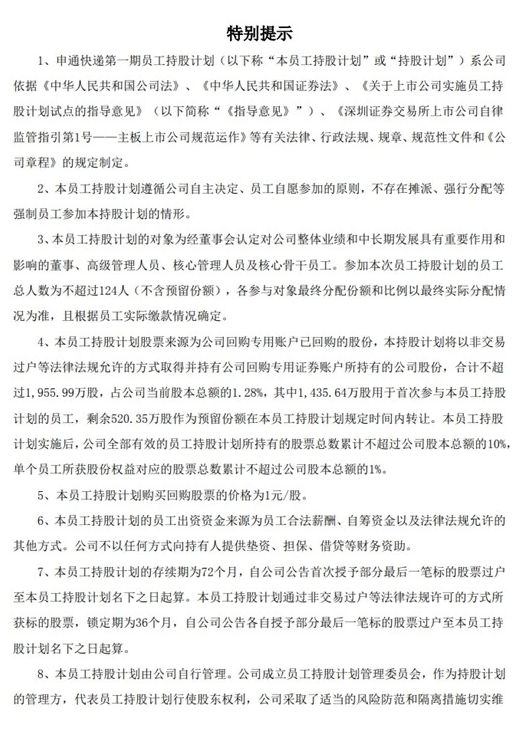

图表来源:中国理财网

相比于基金、券商等多年深耕权益市场,银行理财子“资历尚浅”,权益投研能力总体较弱,因而面对广阔的权益市场,还需要修炼“内功”,打造核心竞争力。

上海金融与发展实验室主任曾刚也表示,由于银行理财客户的风险偏好较低,银行理财产品体系以固收和“固收+”产品为主,行业更为擅长债券和非标资产投资,权益类资产的投研能力相对较弱。

招联金融首席研究员董希淼认为,银行理财加大权益类资产投资将是一个循序渐进的过程。

实际上,目前已经多家银行理财子公司正在逐步提高投研能力,加大权益类资产配置。

华夏理财明确提出2022年将加大含权益类资产的产品发行力度,预计2022年年底混合类产品和权益类产品规模占比之和将达到15%左右。

另外,银行理财子公司在权益投资方面,多数是采取申购公募基金的方式来实现,因而,与公募基金的合作将进一步加深,基金公司也有意深化与银行理财子公司的合作。

此前,中信建投基金表示,2022年公司还将扩建专户业务团队,加大与理财子公司的合作力度,预计规模较2021年会有飞跃式增长。

头图来源:图虫