9月9日,晶科能源(688303.SH)和通威股份(600438.SH)同时公告,双方签订长单销售合同,2022年9月-2026年12月,晶科能源将向通威股份下属子公司采购约38.28万吨多晶硅产品,预计销售总额约1033.56亿元。

【资料图】

【资料图】

值得注意的是,这已经是晶科能源半个月内签下的第二份千亿级别的多晶硅长单合同。

同一天,宝马集团官微宣布,将从2025年起率先在“新世代”车型中使用圆柱电芯,为此已向宁德时代(300750.SZ)和亿纬锂能(300014.SZ)授予了价值超百亿欧元的电芯生产需求合同。这一消息同样反映出市场对硅基负极等材料的需求。

近年来,硅料价格居高,已经对光伏产业链的中下游产生影响。然而,从长期来看,业内普遍认为硅料价格不会持续上涨,甚至需要警惕未来可能出现的产能过剩风险。

通威股份再签千亿元长单

半个月时间内,光伏组件企业晶科能源分别与两家硅料龙头企业签订了上千亿元硅料长单。

9月9日,晶科能源及通威股份公告称,2022年9月至2026年12月期间,晶科能源将向通威股份相关下属子公司采购约38.28万吨多晶硅产品。按照中国有色金属工业协会硅业分会8月31日公布的国内单晶致密料成交均价30.51万元/吨测算,预估合同不含税总金额约1033.56亿元。

↑通威股份公告

值得注意的是,半个月前的8月26日,晶科能源曾公告称,与特变电工子公司新特能源,签订了长单销售合同,拟在2023年1月至2030年12月期间,向新特能源采购33.6万吨原生多晶硅,如按照8月24日公布的国内单晶致密料成交均价测算,协议总金额预计约人民币903.33亿元。

多晶硅处于光伏产业链的上游,大体为“多晶硅—硅片—电池片—组件—光伏装机”,随着清洁能源的开发,光伏产业日益繁荣,也使得多晶硅的需求与产量同步增加,不少光伏中下游企业与硅料企业签订了大额长单。

以通威股份为例,在签订千亿元长单前,已经签订了多份百亿级别的长单。

通威股份公告显示:

2022年—2026年,青海高景计划向通威股份旗下子公司合计采购不低于21.61万吨多晶硅产品,预计销售总额(根据中国有色金属工业协会当时公布的成交均价测算,下同)约509亿元。

云南宇泽计划向通威股份旗下子公司合计采购16.11万吨多晶硅产品,预计销售总额约385亿元。

双良硅材料计划向通威股份旗下子公司合计采购22.25万吨多晶硅产品,预计销售总额约560亿元。

2022年—2027年,美科硅能源计划向通威股份旗下子公司合计采购25.61万吨多晶硅产品,预计销售总额约644.10亿元。

兴储世纪科技股份有限公司总裁助理刘继茂向红星资本局表示,在碳中和、能源转型的长期目标下,光伏行业具有很好的发展前景。晶科能源作为行业龙头,和硅料企业签订长期协议,价格可能会有优惠,估计为散单成交价的70%左右,降低当下成本,可继续保持企业在行业内的领先地位。而对于硅料企业来说,与下游企业签订长单,则能预防后期因产能过剩导致的滞销问题。

多晶硅价格短期内或持续居高

同样在9月9日,宝马集团宣布,将从2025年起率先在“新世代”车型中使用圆柱电芯。

与第五代方形电芯相比,第六代圆柱电芯正极所含的镍含量更高,钴含量有所减少,负极所含硅含量有所增加,得益于此第六代电芯的体积能量密度将提升超过20%。为了满足“新世代”车型对电芯的需求,宝马集团已向宁德时代和亿纬锂能两家合作伙伴授予了价值超过百亿欧元的电芯生产需求合同。

从这一消息中不难看出,市场对硅基负极等材料仍有较大需求,而市场需求在一定程度上推高了多晶硅价格。

2021年以来,多晶硅价格持续上涨。

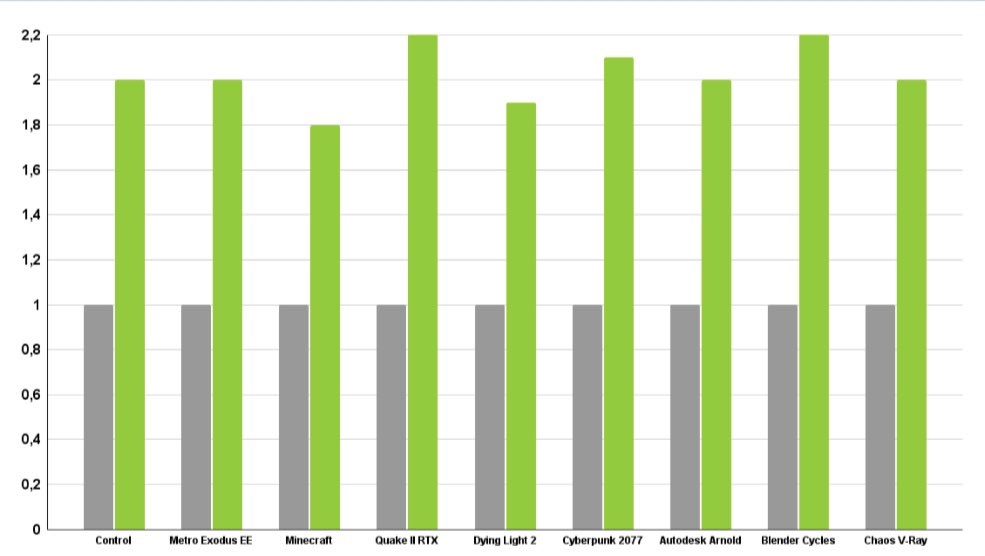

2021年1月6日至2022年8月31日,20个月内,国内单晶复投料的成交均价从8.76万元/吨,涨至30.72万元/吨,增长约2.51倍;单晶致密料的成交均价从8.50万元/吨,涨到30.51万元/吨,增长约2.59倍。

9月8日,中国有色金属工业协会硅业分会在其公众号上发布了北京安泰科信息股份有限公司的通知。通知称,近期,部分供应链价格持续震荡上涨,冲击晶硅光伏产业稳定运行。为避免安泰科采集发布的多晶硅价格被过度解读,自本周起暂停该采集价格的发布。

北京看懂研究院研究员王赤坤告诉红星资本局,新能源多个技术路线爆发,储能市场空间扩张,而有效产能的形成及释放需要一定时间周期。上游产能释放滞后,下游备货需要提前,供求存在的时间差导致多晶硅供不应求。

从短期来看,多晶硅的价格仍将处于高位。

安泰科曾发文称,按照惯例,各硅料企业长单签订期一般集中在月底或月初,但截止8月31日,本周(8月最后一周)只有两家企业陆续开始签订9月份长单,主要原因是各家企业均无余量可签:一方面是部分企业前期订单已超签至9月份,目前尚在执行中,负库存状态持续;另一方面是8月份原本已有5家硅料企业在检修,另加之部分地区临时限电,导致硅料供应量愈显不足。

高价格或难长期持续

需警惕未来产能过剩

硅料价格上涨,也给产业链的中、下游带来了巨大的影响。

今年7月,中国光伏行业协会的名誉理事长王勃华曾指出供应链价格问题,“价格问题已经给我们行业带来了严重的影响。据我们调查,已经有部分企业降低开工率。”当时,王勃华透露称,工信部已在牵头有关部门协调这一问题。

但从长期来看,业内普遍认为硅料价格不会持续居高,甚至面临产能过剩风险。

北京特亿阳光新能源总裁祁海珅表示,光伏行业从硅料、硅片、电池片、组件包括电站,整个产业链百分之八九十的利润在硅料环节,硅料环节的结构性行情不能一直炒作下去,这是不健康的,也不利于行业长期发展。

今年8月,2022年多晶硅产业发展论坛召开。中国有色金属工业协会硅业分会常务副会长林如海在论坛中表示,根据各多晶硅在产和新建企业规划产能统计,预计到2025年底,中国多晶硅产能将超过500万吨/年,若包括海外供应,共计可满足全球1500GW左右的装机量需求。产业有增量前景,但也需考虑2025年前过度投资规划的产能可能引发市场供需失衡。

刘继茂也直言:“近年来,受到硅料高昂利润的吸引,一大批资本涌入多晶硅项目,到2023年底,多晶硅产能或将2倍于需求。”

(文章来源:红星资本局)