作为“双碳”背景下的热门赛道,锂电产业链今年上半年继续保持高景气度。

不过,在产业链共享“规模盛宴”的背后,资源端供不应求状况未见缓解,上下游利润分配不均的情况依然存在。处于上游的“有锂一族”业绩炸裂,且利润增速大幅领先营收增速;中游材料厂因较早形成了价格传导机制,利润增速亦十分可观;下游电池厂毛利继续承压,保供降本诉求强烈,而随着价格联动机制、一体化布局加速形成,盈利水平有望迎来修复。

(相关资料图)

(相关资料图)

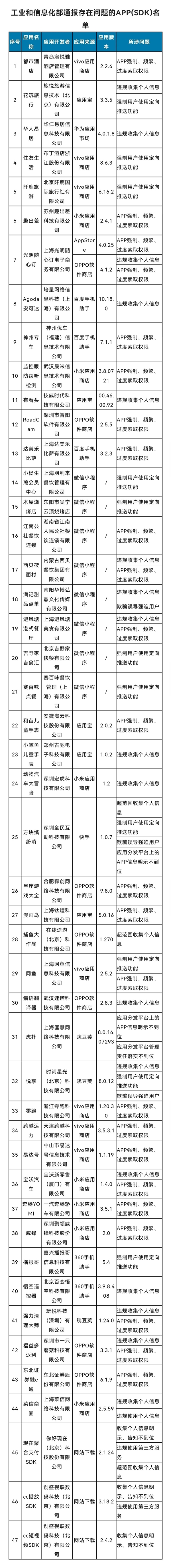

上游大赚中游高增

今年上半年,上游锂矿及锂盐企业业绩暴增,“有锂走遍天下”继续在产业链上演。

坐拥优质锂矿资源,融捷股份、西藏矿业充分受益锂精矿价格上涨,分别实现净利润5.76亿元、4.75亿元,同比增幅高达44倍、10倍;锂盐企业方面,天齐锂业上半年净利润增速超百倍;盛新锂能在营收同比增幅约3.3倍的情况下,实现净利润30.19亿元,同比增长9.5倍;盐湖提锂龙头盐湖股份上半年净利润为91.58亿元,同比增幅达3.3倍。

上游业绩高增源自于下游需求的快速增长及锂资源价格持续高位。截至半年度末锂辉石精矿价格高达4970美元,较年初增长约2.31倍;电池级碳酸锂均价近45万元/吨,同比增幅达4.5倍。在高价支撑下,上游企业毛利率大幅提升,其中融捷股份锂精矿业务毛利率为83.81%,同比上升16.86个百分点;盐湖股份、盛新锂能锂盐业务毛利率分别达92.64%、74.24%,较上年同期提升33.22、40.77个百分点。

对于后续锂资源的供需情况,天齐锂业表示行业供需格局要达成真正的平衡还需要一定的时间。根据伍德麦肯兹的预计,自2021年开始供需逐年趋紧张,到2025年仍有较大的供给缺口,到2030年将有更大的供给缺口。

与上游相比,中游材料厂虽不直接享受资源红利,但在成本支撑及价格传导机制下,利润增幅亦较为可观。磷酸铁锂龙头德方纳米上半年净利润为12.8亿元,同比增长8.47倍;负极材料头部企业杉杉股份、翔丰华上半年净利润实现翻倍;隔膜、电解液企业星源材质、天赐材料半年度净利同比增幅均超2倍。

下游加速向上布局

原材料价格上涨压力下,处于下游的电池厂成本高企,但价格继续向下传导并不充分,导致短期利润继续承压。不过,二季度以来,随着价格联动机制逐步落地,电池厂毛利有所修复。

梳理各大电池厂业绩情况可发现,多数公司上半年利润增速不及营收,部分甚至出现利润下滑。锂电池龙头宁德时代上半年实现营业收入1129.71亿元,同比增长156.32%;净利润81.68亿元,同比增长82.17%;国轩高科半年度营收为86.38亿元,同比增长143.24%,而净利润增幅仅为34.15%,扣非后净利润则出现下滑;亿纬锂能、欣旺达虽增收却不增利,净利润降幅分别为9.08%、39.72%。

电池厂为提升盈利能力,积极向下游转嫁成本。今年一季度,宁德时代综合毛利率下滑至短期低点14.48%,但随着价格调整陆续落地及对一季度价格追溯调整,二季度毛利率有所恢复,上半年综合毛利率已恢复至18.7%;亿纬锂能表示,从二季度开始对产品定价机制进行调整,从结果看取得良好效果,毛利率有一定的修复。孚能科技指出,上半年同比减亏,得益于产品售价上调及价格联动机制。

此外,电池厂还在积极向产业链上游布局,以一体化优势实现保供降本。宁德时代在锂、镍、钴、磷等矿产资源及相关电池材料开发领域早有投资,目前正着力推动江西宜春含锂瓷土矿、贵州及宜昌磷资源产业链等项目建设;国轩高科在安徽庐江、安徽肥东、江西宜春、内蒙古乌海和阿根廷胡胡伊省(筹建)设有5大材料基地,产品覆盖磷酸铁锂、三元正极材料、电池回收及梯次利用、负极材料、矿产及碳酸锂等锂电全产业链;亿纬锂能与德方纳米、贝特瑞、华友钴业、恩捷股份、中科电气、新宙邦、川能动力等上游企业均设有合资公司。

(文章来源:证券时报)