投资要点

(资料图片仅供参考)

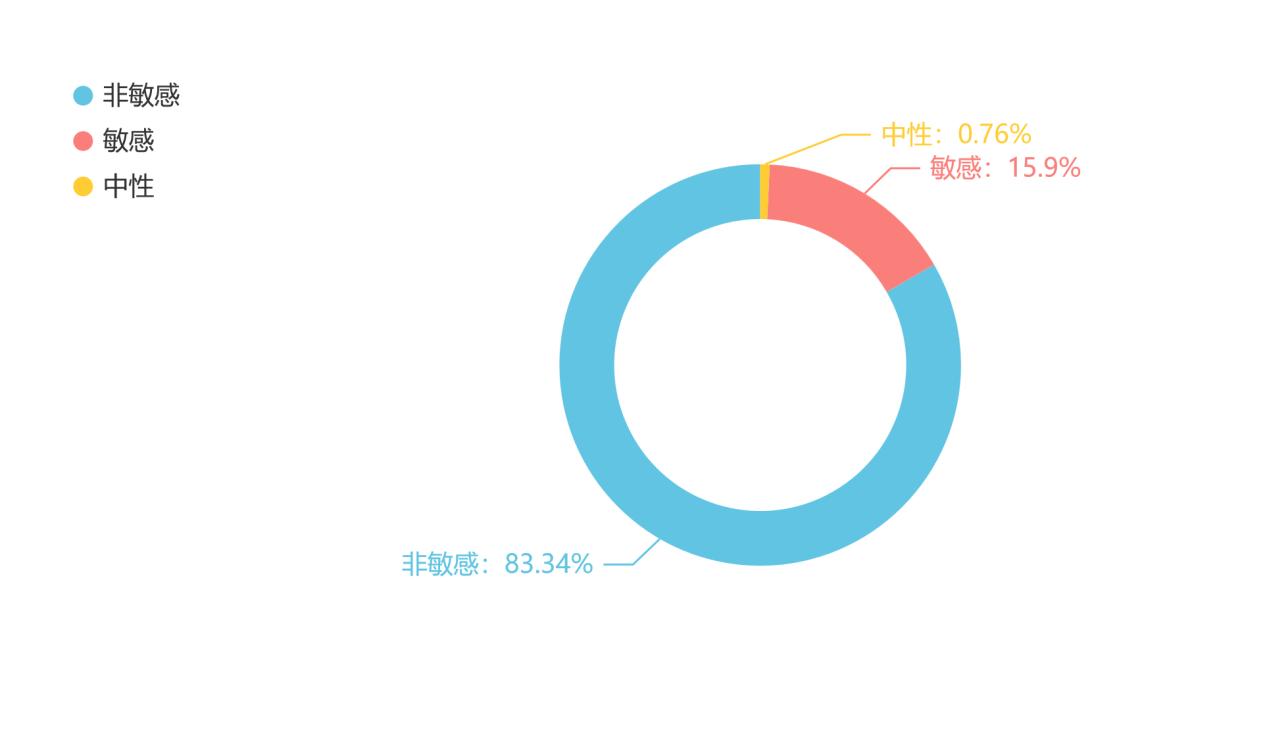

(资料图片仅供参考)

动力煤:旺季如期来临,日耗持续上行动力煤综合指数CCI5500、动力煤长协价:7 月1 日,动力煤综合指数CCI5500 为792元/吨,周持平;2022 年6 月,动力煤长协价(Q5500)为719 元/吨,同比+11%,较5 月环比持平。

产地:7 月1 日,山西大同Q5500 坑口含税价910 元/吨,周持平;鄂尔多斯Q5500坑口含税价787 元/吨,周持平;陕西榆林Q5800 坑口含税价912 元/吨,周持平。

进口:国际动力煤方面,6 月24 日,欧洲ARA 港到岸价为408.9 美元/吨,周上涨53.4美元/吨;南非RB 港离岸价为368 美元/吨,周上涨42.8 美元/吨;澳洲NEWC 港离岸价为403.4 美元/吨,周上涨26 美元/吨。

库存:港口库存:6 月24 日,北方港港口煤炭库存2329 万吨,较上周同期增加94 万吨。终端库存:6 月30 日,沿海八省终端用户库存2976 万吨,较上周同期减少8.4万吨;可用天数15.5 天,较上周减少0.5 天;供煤量209 万吨,较上周同期增加17.8万吨。6 月30 日,内陆17 省终端用户库存7806.4 万吨,较上周同期增加177.7 万吨;可用天数22.9 天,与上周持平;供煤量371.5 万吨,较上周增加68.8 万吨。

需求:6 月30 日,沿海八省终端用户日耗192 万吨,较上周同期增加6 万吨。6 月30日。内陆17 省终端用户日耗341.2 万吨,较同期增加8.6 万吨。

国内产量:6 月26 日,晋陕蒙三地合计煤炭周产量2766.1 万吨,周环比减少11 万吨;其中,山西省煤炭周产量912.5 万吨,周环比减少4 万吨;陕西省煤炭周产量673.5万吨,周环比持平;内蒙古地区煤炭周产量1180.1 万吨,周环比减少6 万吨。

焦煤焦炭:焦煤价格承压,焦炭成本大幅下行。焦煤均价:6 月27 日,主焦煤综合均价为2906.4 元/吨,周减少111.8 元/吨。其中,生产地均价为2726.2 元/吨,周减少87.7元/吨;中转地均价2930 元/吨,周下降175 元/吨;消费地均价为3190.9 元/吨,周下降109.9 元/吨。进口焦煤:中国进口焦煤方面,7 月1 日,峰景矿硬焦煤收报327 美元/吨,周下跌48 美元/吨。焦炭:6 月30 日,焦炭价格指数3006 元/吨,较上周同期减少32 元/吨;焦炭成本指数2996 元/吨,较上周同期减少241 元/吨;焦炭价格和成本指数结束倒挂。

下游变化:焦煤、钢铁库存下行,钢价企稳回升。炼焦煤:7 月1 日,国内样本钢厂炼焦煤库存867.7 万吨,较上周同期减少10.4 万吨;国内独立焦化厂炼焦煤库存957.5万吨,较上周同期减少22.2 万吨。下游钢厂:7 月1 日,全国主要城市螺纹钢库存808.2万吨,较上周同期减少28.4 万吨;6 月24 日,上海20mm 螺纹钢含税价4310 元/吨,较上周同期上涨50 元/吨。

期货:动力煤期货小幅提升。动力煤期货:7 月1 日,动力煤期货(活跃合约)收盘价866.6 元/吨,周上涨23.6 元/吨。焦煤焦炭期货:7 月1 日,焦炭期货(活跃合约)收盘价3009 元/吨,周上涨9 元/吨;焦煤期货(活跃合约)收盘价2280.5 元/吨,周下跌8 元/吨。焦炭焦煤期货价差为728.5 元/吨,周上涨17 元/吨。

运输情况:沿海煤炭运价指数大幅上涨。沿海煤炭运价:7 月1 日,中国沿海煤炭运价综合指数865.1 点,较上周同期上涨158 点。

本周观点:本周,动力煤价格平稳运行,焦煤价格承压明显。动力煤方面:经济复苏持续拉动用能需求,下游日耗持续回升,随着库存进入下行周期,煤价将获得新一轮上行动力。同时,国际煤价延续涨势,进口煤量呈减少趋势,全球能源依然紧张。双焦方面:焦煤价格虽然承压,但下游钢厂去库存已接近尾声,随着复苏持续,焦煤价格拐点渐进。

推荐组合:中国神华、陕西煤业、电投能源、潞安环能、晋控煤业、淮北矿业、兖矿能源、山西焦煤。

风险提示:经济增长失速、在建煤矿投产超预期、政策调控风险、安全监察力度升级等。

(文章来源:兴业证券)