去年下半年以来,房企违约事件频出,导致发债机构对于房企及其物企融资信用度的考量更为严苛,美元债融资数量急剧降至冰点。而在此背景下,企业还能获得境外债券市场的青睐,成功发行美元债,则是企业硬实力的一种体现。

3月18日下午,卓越商管宣布,成功发行1亿美元优先票据,债券期限3年,发行利率创下了卓越商管境外发债利率的历史最低记录,为2.91%。在美元债市场的“大浪淘沙”中,卓越集团脱颖而出,更值得关注的是,这也是2022年首家实现美元债融资的民营房企。

适时“突围”美元债

3月16日,国家六大重点部门密集发声,提到稳定楼市、化解风险,中概股、地产股迎来企稳回升,房地产市场迎来久违“喘息”。央行明确表态的货币政策要主动应对,新增贷款要保持适度增长,更是为房地产市场注射了“强心剂”。

经历了2021年房地产美元债市场信心震荡,在2022年楼市暖意尽显的第一时间,卓越集团踩准融资窗口期,于3月18日下午成功发行1亿美元优先票据。卓越集团表示,此次低利率融资也是进一步卸载经营负担,通过健康稳定经营与回款,补充内部流动性。

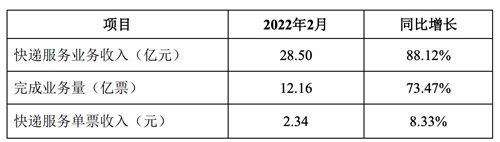

实际上,2021年下半年以来,房地产行业经历了一场史无前例的压力测试,其中美元债市场信心备受打击。数据显示,仅2021年1-11月,房地产美元债发行414亿美元,较2020年同期下降32%,加权平均利率7%。

“卓越商管能以较低利率实现美元债融资,也确实不易。”谈到卓越集团此次的美元债发行,业内人士向《华夏时报》记者表示,“在美元债面临集中兑付的当口,房企暴雷、裁员等负面信息集中,叠加房地产行业销售数据回落等因素影响,市场信心仍然不足。此时,发债机构对于房企及其旗下物企融资信用度的考量更为严苛。”

《华夏时报》记者还从卓越集团方面获悉道,对于民企面对的融资难问题,卓越集团也有所准备。据卓越集团方面介绍,公司已经在经营过程中对资金指标严格管控,针对标准融资出现风险的情况已提前演练,及时化解风险,动态调整战略投资成为降低杠杆的抓手之一。

“四大航道”全面布局

不过,为什么卓越集团能在美元债市场的大浪淘沙之中“脱颖而出”呢?业内人士认为,这与其战略布局密不可分。

《华夏时报》记者关注到,在当下房地产行业增速放缓、承压前行的大背景下,多元布局已经成为多家房企稳固“现金流”的不二选择。这一点对于卓越集团来说,也并不例外。

1996年成立以来,卓越集团秉承“商住并举,综合发展”的发展战略,逐渐形成了以地产开发、城市更新、资产运营、股权投资的四大核心板块。其中,房地产开发板块稳中有进,资产运营板块也不甘示弱。

2021年,卓越集团位列中国房地产开发企业销售30强,连续16年入选“中国蓝筹地产企业”,并且荣膺中国房地产城市更新十强企业TOP2,中国房地产商业业地产综合实力TOP7。

2021年数据显示,全年卓越集团销售全口径首过千亿,业绩同比增长超20%,年度回款率90%;在交付方面,2021年卓越累计交付30069套(全口径)交付套数,同比增长56%,累计交付率达到81%,2021年达到交付条件37132套(全口径)。

值得关注的是,卓越集团多元化发展的同时,也并未松懈对于商办管理的品质追求。

据数据显示,卓越商办目前管理范围覆盖深圳、上海、青岛三座城市11个商务地标项目,管理面积约80万平方米,并且2021年卓越集团还新开商业管理项目2个,分别为深圳前海·卓越INTOWN、东莞中寰·卓越时光。截至目前,卓越集团已形成了卓悦汇、卓越INTOWN、卓悦时光三大商业产品线,据悉,未来5年,卓越商业管理项目将达到40个,经营面积超过350万平方米。

商企服务方面,卓越集团不断外拓优质客户。据2021年上半年卓越商企服务财报显示,2021年上半年,卓越商企服务实现收入16.5亿元,合约管理面积5104万平方米,合约管理物项目数量537个,外拓非住宅项目83个。

除此之外,作为卓越商企服务集团成员单位之一的卓越物业,同样也是中国物业服务百强企业TOP14,中国办公物业优秀管理企业TOP2.截至目前,合约物业面积超过5000万平方米,业务布局2个国家,18个省份、在50个一线及区域重点城市拥有463个在管项目,每天服务11900家企业。

换言之,“四大航道”的布局也成为了卓越集团在市场低谷呈现韧性的良好根基。

潜心深耕,稳健发展

实际上,在卓越集团逆势发力的背后,是其对于稳健发展的不断探索。即便是在房地产行业“高杠杆、高周转”时代落幕后,稳健发展被赋予了更多的含义,卓越集团也有着自己对于稳健的理解和追求。

卓越集团的首个“稳健”便是坚持。以城市更新板块为例,2013年卓越集团成立了全国第一家城市更新集团公司——深圳卓越城市更新集团有限公司,旗下优质项目超过一百个。随后,在卓越集团多元化发展的同时,此公司也潜心深耕湾区更新近十年,更新合作项目已覆盖深圳各行政区核心区域,位于深圳的优质城市更新项目已超50个,已完成拆迁项目超15个。

除此之外,卓越集团的“稳健”还来自于财务“安全垫”。在衡量房企健康度的重要指标“三道红线”方面,数据显示,卓越集团一直保持位于“绿色档”行列,境内评级自2017年以来,一直保持长期信用最高级AAA评级,整体财务稳健。

而纵观卓越集团的成长史,中期或中长期融资产品优化整体债务结构,充分保障资金链安全;加强现金流管控,提升债务周期,把控风险,是始终贯穿其中的发展思路。

业内人士同样认为,卓越集团稳而行健,此次2.91%的发债利率也将为卓越集团未来的发展增加更多的市场信心。

(文章来源:华夏时报)