2月21日,2021年表现较好的转债市场近期迎来较大回调,部分去年业绩表现优异的基金净值出现大幅下跌,但值得一提的是,去年一些有着绩优表现的债券型基金顶住了市场压力,取得稳健正收益。究其原因,或与今年年初其组合进行了及时调整相关。

Choice数据显示,2021年全市场之上合计4156只(份额分开计算,下同)债券型基金收益为正,其中,239只基金获得10%(含)以上收益率,占比近6%。从投资类型来看,这些绩优债券型基金多为转债基金或较多配置转债的基金,这些债券型基金中,有66只今年以来回报率为正,其中多为纯债基金,也有一些二级债基。

市场有债券型基金经理分析称,由于可转债基金多为二级债基,对组合转债仓位及股票仓位均有一定要求,去年在转债牛市中表现突出,今年受伤也比较严重。纯债基金持仓更为分散,也可对组合配置进行更加灵活的调整,因此2022年以来表现较佳。事实上,上述60多只去年业绩优秀的基金今年表现依然领先,主要得益于基金经理及时的组合调整操作。尤其去年较多配置转债的基金,其仓位和配置方向在今年初已发生变化。

例如,平安增利六个月定开债A去年收益率为12.99%,开年迄今仍保持正收益。作为该基金的基金经理,平安基金固收投资副总监周恩源介绍称,“年初以来市场出现一定变化,我们也根据新的变化对组合进行了调整。”

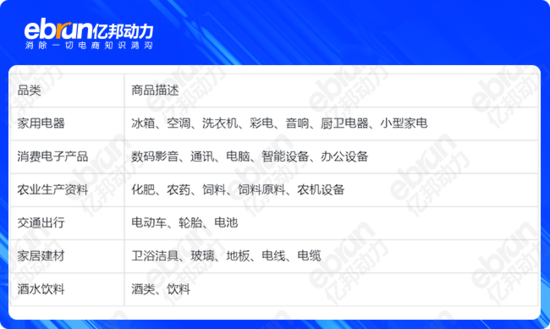

图表来源:Choice 数据

“纯债方面,在公开市场政策利率下调前,市场仍然运行在去年四季度以来的波段下行行情中,因此纯债配置偏进攻,但降息之后收益率进一步大幅下行,宽货币预期过于透支,同时宽信用政策逐步发力,我们认为债市可能进入中期调整,因此将纯债部位由进攻逐步转为防守。”可转债方面,该基金在去年年底时仓位不低,但周恩源在年初注意到内外部因素均出现变化。因此,自上而下降低可转债仓位,自下而上调整可转债的配置标的,从而在组合净值波动与回撤方面进行控制。

此外,也有一批次新基金展现出较强的业绩水平。例如永赢华嘉信用债A,去年4月20日成立,截至去年年末斩获7.07%的收益率,2022年初以来净值涨幅近1.6%。赢华嘉信用债基金经理曾琬云表示,去年末在权益市场极端分化的格局下,转债市场的估值对于不同板块也出现分化。永赢华嘉信用债基金取得正收益有两方面原因:可转债部分,持仓个券层面维持正收益,仓位上也及时控制;信用债部分,今年票息和资本利得收益表现较好,对组合做出了正贡献。

业内普遍认为,转债市场近期调整主要源于估值因素,全年来看债券市场仍有结构性机会,需要自下而上精选正股及转债个券。安信基金张翼飞认为,目前转债估值水平处于历史偏高水平,与股票相比,转债性价比偏低。不过,转债仍具备长期配置价值。在他看来,可转债不仅是股票衍生品,且具备类似下修条款、回售条款等奇异期权,同样的条款对不同的公司价值差别迥异。换言之,可转债的定价研究只要做得足够扎实,也是能够取得超额收益的。

站在当前时点展望后市,部分基金经理认为债市或将波动加剧,但债券收益率出现大幅调整的可能性相对有限。财通基金认为,多资产投资将是未来的方向。在今年的市场环境下,部分“固收+定增”策略或是优选。

头图来源:图虫