截至8月11日,保险业已有140余家公司在中国保险行业协会官方网站披露二季度偿付能力数据。

数据显示,已披露的险企中,61家人身险公司中,38家综合偿付能力充足率有下降;76家财险公司中,36家公司综合偿付能力充足率环比下降。

近7成公司核心偿付能力充足率大于200%

(资料图)

(资料图)

已披露报告的76家财险公司中,33家公司核心偿付能力充足率环比下降,36家公司综合偿付能力充足率环比下降。

但总体来看,偿付能力依旧稳定,近7成公司核心偿付能力充足率大于200%,且仅10家低于150%,3家低于100%。

本季度,依照《保险公司偿付能力管理规定》及《保险公司偿付能力监管规则(Ⅱ)》,财险业仅有安心财险1家公司核心及综合偿付能力充足率为负数,均为-1055.71%;8家财险公司(含安心财险)风险综合评级不达标。

值得注意的是,2022年2季度,都邦财险核心及综合偿付能力充足率有所回升,但最新公示的风险评级却由B转D。

安心财险偿付能力持续下降

2022年2季度偿付能力报告显示,安心财险三指标均未达到监管要求,且新一季核心及综合偿付能力充足率再次下滑,直降至-1055.71%,风险综合评级连续六个季度为D级。

对此,安心财险表示公司目前主要面临偿付能力严重不足,短期健康险、车险等主要业务基本停滞,流动性压力较大等风险。当前,公司高度重视并全力推进增资工作,以期尽快实现实质性进展。拟采取的改善措施包括:可资本化风险方面,3 季度继续全力推进融资工作,增强公司资本实力,尽快恢复偿付能力充足率水平。难以资本化风险方面,理赔方面,监控立案注销率的变化,及时做出调整。流动性风险方面,全力推进融资工作,缓解公司现金流压力。风险管理方面,加强数据收集后的数据核实工作,加强整改和整改跟踪工作。

同时,公告显示安心财险2季度仍存在3起未决诉讼,预计可能发生损失金额超千万。

值得注意的是,2022年2季度,安心财险与水滴保险经纪有限公司达成关联交易,水滴经纪将基于投保人利益为投保人与安心财险签订保险合同提供中介服务。

都邦财险偿付能力充足率小幅提升

都邦财险在2022年一季度偿付能力报告中称,2022 年 3 月 21 日,银保监会偿付能力监管部向都邦财险正式批复《关于明确都邦财产保阶股份有限公司实施偿付能力监管规则( II )过渡期政策的通知》(银保监偿付[2022] 46 号),给予都邦财险自 2022 年至 2024 年三年的过渡期政策。二期规则过渡期政策下,公司 2022 年 2 季度偿付能力充足率为 138%,较上季度上升了 16 个百分点。

公司在报告中表示,主要变化原因为公司经营盈利、基金收益有所上升,使实际资本较上季度增加。另一方面保费规模下降使最低资本较上季度减少。预计2022年第 3 季度的偿付能力充足率为131%。

公司表示,未来将积极推动资本金补充计划,近期公司将通过增资的方式增加资本金,公司偿付能力充足率将有较大幅度的提升。同时公司高度重视操作风险、公司治理等方面存在的问题,推动整改工作,改善风险综合评级中操作风险的不利情况。

增资发债补血成险企关注重点

偿付能力新规指出,按照监管要求,核心偿付能力大于50%、综合偿付能力大于100%,以及风险综合评级在B类之上,是保险公司偿付能力达标的三条监管红线。此外,保险企业若核心偿付能力充足率小于60%,或综合偿付能力充足率小于120%将成为重点核查对象。

海通证券研报指出:新规下偿付能力不足的公司最晚可在2025年之前获得偿付能力适当调整,在过渡期内偿付能力不足的险企可通过增资、发债、减少分红、调整业务结构等方式补充资本使偿付能力充足率回到正常水平。

事实上,今年4月以来,多家保险机构发布资本补充计划,多渠道补充资本,部分险企完成增资。

7月21日,浙江东方发布公告指出,公司旗下中韩人寿收到浙江银保监局增资批复,批准中韩人寿注册资本由15亿元增至30.01亿元。其中,公司认购新增注册资本2.5亿元。增资完成后,中韩人寿将由合资企业变为中资险企,浙江东方持有中韩人寿股权降至33.33%,仍为第一大股东;韩华生命保险株式会社持股比例降至24.99%。此前7月1日、6月15日、6月6日和6月2日,汇丰人寿等四家机构发布了变更注册资本公告。

除了股东增资外,发行债券也是险企“补血”的重要武器。7月19日,海南银保监局发布行政许可信息,海保人寿获批发行10亿元资本补充债。此外,利安人寿在上清所发布2022年资本补充债券(第一期)发行文件,拟发行10亿元资本补充债。

开源证券研报指出,实施资本补充计划将有效缓解短期偿付能力充足率压力,提升偿付能力充足率。

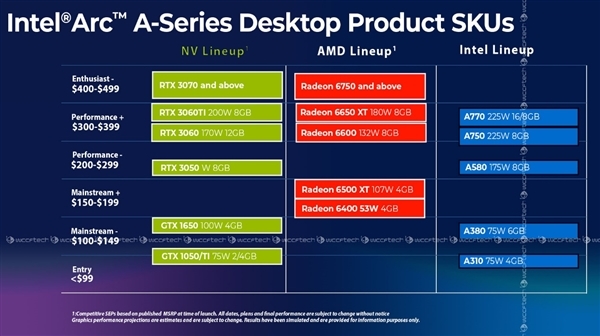

财产险公司2022年2季度偿付能力充足率一览:

(文章来源:21世纪经济报道)