市场化定价是注册制的核心。科创板作为资本市场改革的“试验田”,在促进市场化价格发现方面发挥着先行先试的示范引领作用。

市场博弈更加充分

【资料图】

【资料图】

询价定价趋向理性

科创板重大制度变革之处,在于新股发行定价市场化,即采取以机构投资者为参与主体的市场化询价机制。同时实施“保荐机构跟投”、全面放开战略配售和“绿鞋机制”门槛等制度创新,以平衡发行人、投资者和主承销商的多方利益。这也为后来创业板实施注册制提供了宝贵经验。

从科创板开板三年来IPO企业发行市盈率的变化来看,大体经历了三个阶段,科创板开板初期,发行定价机制基本运行符合预期。

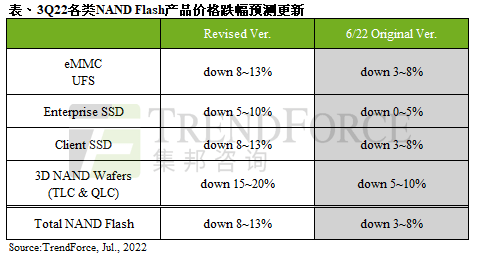

2021年前三季度,询价机构“抱团压价”现象明显,网下投资者通过抱团报低价博入围并快速交易换手获取短期收益,也导致了上市公司频频募资不足。针对这一情况,监管机构在当年9月完善新股询价机制,发行价格扭曲问题得到解决,发行市盈率迅速上行,市场上开始出现科创板企业上市首日即破发的案例。

伴随二级市场行情波动,今年三四月份科创板新股发行密集出现上市首日破发。在此背景下,市场参与者对IPO估值和定价更为理性,不久发行市盈率有所回落。

数据显示,2021年9月科创板新股询价机制优化以来,截至2022年7月8日,共有90家科创板公司完成发行上市,发行市盈率中位数为79倍,低于可比公司的平均市盈率91倍,高于2021年新规调整前完成定价的129家公司发行市盈率的中位数26倍。新股发行市盈率稳步回升,企业募资不足现象大幅改善,定价效率进一步提升,“一企一价”“优质优价”也得到进一步体现。

安信证券副总裁廖笑非谈到,面对短期市场波动,证监会、交易所等部门也保持监管定力,给予市场机制发挥的空间。经历阵痛后,市场自我调整和平衡能力正在提升,各参与方询价定价行为更加趋向理性,新股发行定价市场化的大方向并未发生改变。

海通证券总经理助理、董事会秘书、投资银行总部总经理姜诚君在接受证券时报记者采访时表示,科创板开板以来,新股询价制度经历一些波折,这是新制度、新体系、新环境在发展过程中必经的阶段。长期来看,随着各项制度的进一步完善,促使市场各方更加充分博弈,未来新股发行定价将更加市场化、更趋合理。

提高定价质量

实现价值传递

随着科创板注册制改革持续推进,券商如何在定价环节中充分发挥作用,如何维护新股发行市场稳定,备受业内关注。多名受访投行人士表示,应提高研究估值能力,加强市场销售能力。

国泰君安副总裁、投行事业部总裁李俊杰表示,一是投资银行作为发行人和投资者之间的桥梁,应综合考虑二级市场波动等因素,在发行定价过程中积极平衡买卖双方的利益;二是要加强估值定价的专业能力,深入洞察行业和市场,客观分析研判发行人的价值;三是要全面客观地传递发行人价值,提高路演的广度和深度,让投资者充分了解公司和行业情况,助力投资者对公司理性估值。通过充分交流,引入认可公司价值的长期投资者,保障公司上市后股价健康稳健发展。

中金公司投行负责人王曙光谈到,要推动核心机构发挥定价作用,头部公募基金、保险机构的投研和定价能力相对更加成熟,投资银行应加强与头部机构的沟通交流,更多依靠核心投资者的专业报价以实现审慎合理定价。

王曙光还表示,应积极引导长期资金入市。今年以来,《关于推动个人养老金发展的意见》等一系列稳增长政策出台,有助于培育、发展资本市场的长期机构投资者。投资银行作为市场主体,应推动长期资金通过战略配售等方式参与认购,引导长期资金增加权益配置,助推资本市场稳定、高质量发展。

民生证券副总裁、投行业务负责人王学春告诉证券时报记者,“我们注意到新股发行过程中,市场短期扰动因素往往难以避免,提高长期战略投资者的比重、探索网上弃购份额回拨给网下二次配售,以及加大超额配售选择权的实施力度等措施,都是可以考虑采用的稳定市场的有效手段。”

(文章来源:证券时报网)